De acordo com mestre em finanças públicas, Amir Khair, o governo precisa diminuir a tributação sobre consumo e e aumentar a tributação sobre a renda

Apesar de ser colocada em pauta em diversos momentos da história do país – especialmente num cenário de crise econômica e política como o atual – a necessidade de uma Reforma Tributária ainda é muito desconhecida dos brasileiros.

Os movimentos sociais e sindical defendem há anos um sistema tributário progressivo, justo para os trabalhadores e que não onere principalmente os mais pobres. Mas o que isso quer dizer?

A carga tributária de um país é a divisão entre os impostos arrecadados pelos governos Federal, Estadual e Municipal com o Produto Interno Bruto (PIB) – toda riqueza produzida no Brasil.

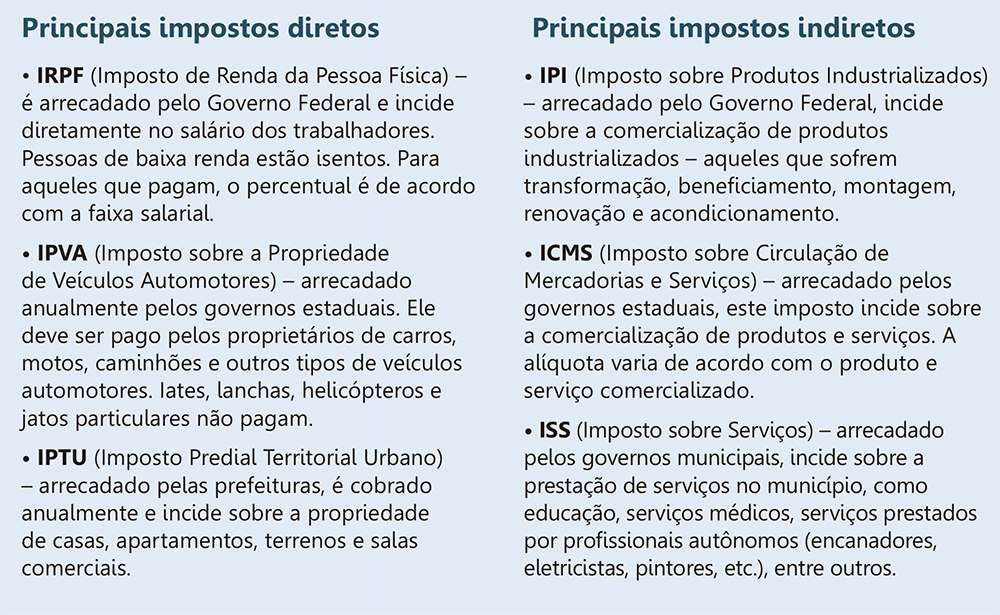

Os impostos são arrecadados de duas formas: direta ou indireta (principais impostos abaixo). A primeira é quando os impostos são arrecadados diretamente dos cidadãos, ou seja, sobre o patrimônio e renda dos trabalhadores – bens e salários.

Já os impostos indiretos incidem sobre os produtos e serviços que as pessoas consomem, independente de renda. Eles são cobrados de empresas produtoras e comerciantes, por exemplo. Porém atingem indiretamente os consumidores, pois os valores são repassados nos preços dos produtos e serviços.

No último relatório divulgado pela Receita Federal, a carga tributária brasileira em 2014 foi de 33,47% do PIB. Isso significa que os cofres públicos recebem um valor que equivale a um terço do que o país produz. Esses recursos deveriam retornar aos cidadãos em forma de serviços públicos.

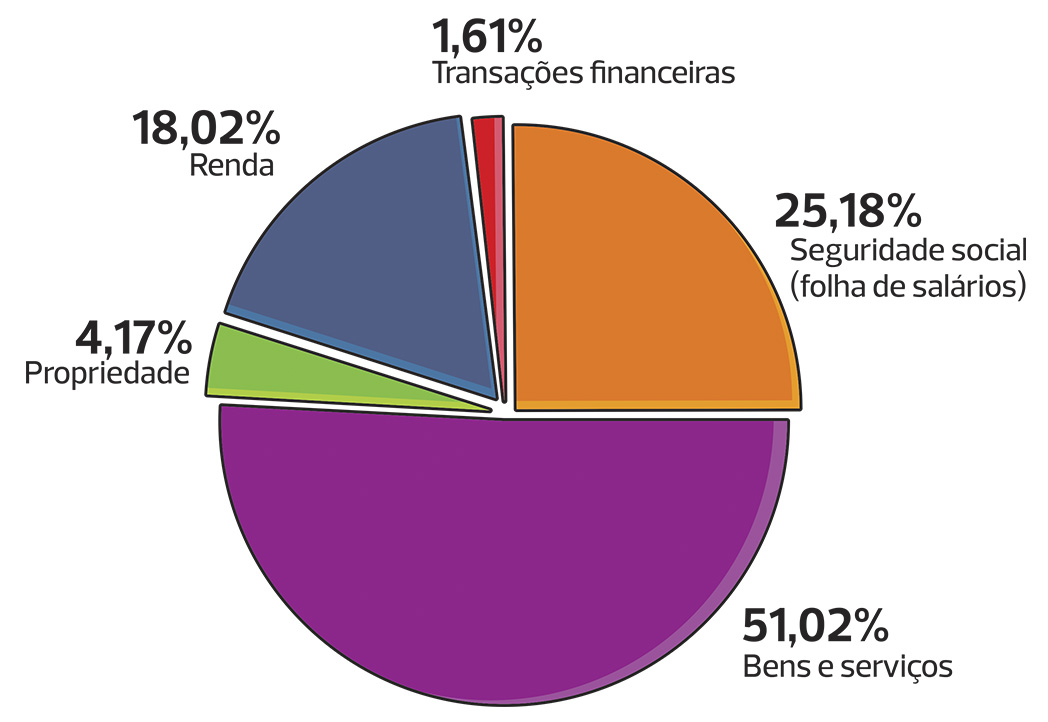

A principal forma de tributação no país foi de impostos por bens e serviços – tributos indiretos -, somando 51,02% da arrecadação total. Os tributos e contribuições sobre a folha de salários e seguridade social representaram 25,18% e o imposto sobre a renda do brasileiro somaram 18,02% do total da carga tributária de 2014 (gráfico abaixo).

“A carga tributária é muito mais pesada para quem ganha pouco e muito mais leve, proporcionalmente, para quem ganha muito”. Quem afirma isso é o especialista em finanças públicas pela FGV, Amir Khair.

Segundo ele, há estudos que mostram que quem ganha até dois salários mínimos (R$ 1.760) paga metade do que ganha em tributos. Já quem ganha acima de 30 salários mínimos (mais de R$ 29 mil), a carga é da ordem de 25%, ou seja, um quarto do seu rendimento.

“Então, quando falamos de carga tributária do ponto de vista social, ela aprofunda a questão recessiva e a injustiça na distribuição de renda”, explica.

O presidente do Sindicato dos Metalúrgicos de Sorocaba e Região (SMetal), que ocupa ainda o cargo de secretário de Relações do Trabalho da Central Única dos Trabalhadores (CUT) no estado de São Paulo, Ademilson Terto da Silva, também critica modelo atual do sistema tributário brasileiro.

“Proporcionalmente, são as pessoas mais pobres que pagam mais impostos, porque a maior parte da arrecadação da carga tributária vem do consumo e de serviços”, explica. “Ou seja, ricos ou pobres pagam as mesmas taxas, mas é o trabalhador assalariado que irá sofrer no final do mês, pois o salário é basicamente para viver”, completa Terto.

Distribuição da arrecadação de impostos do Brasil

FONTE: Ministério da Fazenda e Centro de Estudos Tributários e Aduaneiros (Cetad) da Receita Federal/Outubro de 2015

Mas o que se pode fazer para ter um sistema tributário mais justo?

De acordo com mestre em finanças públicas, Amir Khair, o governo precisa diminuir a tributação sobre consumo – como o ICMS, IPI, PIS e COFINS – e aumentar a tributação sobre a renda e o patrimônio para se ter um sistema tributário brasileiro mais justo e pró-crescimento econômico.

“Ele [o sistema tributário] seria voltado para o crescimento econômico na medida em que diminui a carga tributária sobre a população de renda mais baixa. Consequentemente ela pode passar a consumir mais. Além disso, a inflação cai, porque você tira esse componente pesado sobre o ‘bem'”, esclarece.

Imposto de Renda

Para o economista e técnico do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese) dos Metalúrgicos de Sorocaba, Fernando Lima, o governo deveria ainda criar novas alíquotas na tabela do imposto de renda (IR) para arrecadar “mais dos mais ricos”.

A tabela do IR em vigor possui cinco faixas de salários (veja abaixo) e a mais alta, com taxa de 27,5%, é cobrada de quem recebe acima de R$ 4.664,68. “O trabalhador assalariado que recebe R$ 4.700, por exemplo, paga a mesma alíquota de imposto que um diretor de empresa que ganha mais de R$ 100 mil por mês”, analisa.

TABELA DO IMPOSTO DE RENDA PARA 2016

|

Rendimento/base de cálculo De 1.903,99 até 2.826,65 De 2.826,66 até 3.751,05 De 3.751,06 até 4.664,68 Acima de 4.664,68 |

|

O aumento do valor da faixa de entrada no imposto de renda, corrigindo-a conforme a inflação, também é destacada pelo técnico do Dieese.

“Historicamente, nós temos uma defasagem na tabela do imposto de renda, que significa que os valores do IR cresceram menos que o valor de inflação”, explica o economista. “Esse movimento fez com que mais pessoas entrassem na tabela do IR, aqueles que já declaravam pagaram mais impostos e, consequentemente, a arrecadação do governo aumentou”, completa.

De acordo com um estudo de janeiro de 2016, realizado pelo Sindicato Nacional dos Auditores Fiscais da Receita Federal (Sindifisco), a defasagem na tabela do IR chegou a 72,2% em 2015, em comparação com a inflação no período de 20 anos (1996 a 2015).

“Isso significa que se a correção da tabela do imposto de renda fosse realizada com base na inflação ao longo desses 20 anos, pessoas com renda abaixo de aproximadamente R$ 3.250 não pagariam IR”, esclarece. “Isso seria uma medida de justiça social, quem ganharia menos, pagaria menos”, completa.

Em maio de 2016, a presidente afastada Dilma Rousseff (PT) anunciou o reajuste de 5% na tabela do IR, que ainda não foi analisado pelo Congresso Nacional. “Mas isso é quase zero, é tímido demais. O que teria que fazer é mudar a alíquota superior (de 27,7%) para 35%, 40%. Todos os países têm alíquota mais alta”, critica o especialista em finanças, Amir Khair.

Lucros e dividendos

Em 1995, o governo Fernando Henrique Cardoso acabou com o tributo de 15% sobre lucros e dividendos. Ou seja, quando alguém recebe remuneração por ações de uma empresa na qual é acionista, não é preciso pagar impostos sobre esse valor.

Segundo o estudo “Tributação e distribuição da Renda no Brasil”, feito pelos pesquisadores Rodrigo Orair e Sérgio Gobetti, do Instituto de Pesquisa Aplicada (Ipea), “dos 71 mil brasileiros super-ricos [meio milésimo da população], cerca de 50 mil receberam dividendos em 2013 e não pagaram qualquer imposto por eles”. Caso o tributo voltasse a ser cobrado, o governo poderia arrecadar mais de R$ 43 bilhões por ano.

Fortunas, heranças e território rural

O especialista Khair destaca ainda a necessidade da cobrança de impostos sobre grandes fortunas, que está previsto na Constituição brasileira, e que nunca foi efetivado.

“Deveria também aumentar o imposto territorial rural (ITR), sobre o patrimônio do campo. Além disso, você teria que ter o aumento de cobrança sobre grandes heranças”, indica.

Lima concorda com Khair, mas completa há a necessidade de isenção de heranças para famílias de trabalhadores de baixa renda e o aumento da alíquota em casos de heranças acima de um milhão de reais, por exemplo.

“Essas são algumas possibilidades que se tem para ter um sistema tributário mais justo e voltado para o crescimento econômico”, conclui o mestre em finanças, Amir Khair.

Mudança na cobrança de impostos depende do Congresso Nacional

Amir Khair se mostra negativo quanto a mudanças no sistema tributário brasileiro. Para ele, com o Congresso Nacional atual, que representa em sua grande maioria a elite do país, não deverá haver avanços.

“Nada passa no Congresso com relação a qualquer avanço na questão tributária porque o Congresso é de gente rica. Eles não vão aprovar algo que vai pegar a fortuna dos parlamentares ou os seus rendimentos”.

E completa: “enquanto você não tiver uma democracia pra valer no Brasil, nada vai funcionar”.

Segundo dados do Tribunal Superior Eleitoral (TSE), quase metade dos deputados federais eleitos em 2014 declararam ter mais de R$ 1 milhão em patrimônio, sendo que 60% dos trabalhadores ocupados têm renda de até dois salários mínimos.

Para Khair, é papel do movimento sindical esclarecer aos trabalhadores a importância do tema e conscientizá-los da necessidade de mudança. “Muitos sindicatos não fazem o papel que deveriam no sentido de convencer os trabalhadores a constituírem uma força expressiva de transformação”, afirma. Para ele, a classe trabalhadora está pouco representada em cargos políticos.

O presidente do SMetal, Ademilson Terto, reforça que o trabalhador precisa estar atentos à política do país e deve apoiar candidatos que defendem uma ‘justiça fiscal’, ou seja, que os donos de fortunas sejam responsáveis por maior parte dos impostos cobrados no país.

“Enquanto trabalhador assalariado continuar votando em gente rica, em empresários ou grandes latifundiários, o país vai continuar onerando cada vez mais o pobre e com um governo que vê como solução à crise a retirada de direitos básicos da população”, conclui.